КАСКО от угона и тотала где лучше?

КАСКО от угона и полной гибели – все условия и нюансы

Cодержание

Часто полное КАСКО бывает очень дорогое, особенно для элитных марок. Поэтому многие опытные водители выбирают КАСКО от угона и полной гибели (тоталь), чтобы обезопасить себя от самых крупных трат, оставляя право ремонта автомобиля по ущербу за собой. На сегодняшний день по двум рискам принимают на страхование не многие страховые компании, в связи с повышенным количеством мошеннических действий со стороны страхователя. По статистике одной из страховых компаний такой пакет рисков оказался убыточным и они совсем закрыли реализацию данного продукта.

Определение угона и тоталя в КАСКО

Угон – это по УК РФ неправомерное завладение автомобилем или иным транспортным средством без цели хищения (ст. 166).

Хищение в уголовном праве – преступление, заключающееся в противоправном безвозмездном изъятии чужого имущества и (или) обращении его в свою пользу или в пользу других лиц в корыстных целях, причинившее ущерб собственнику или иному владельцу этого имущества. УК РФ различает следующие виды X.: кражу (тайное X.), грабеж (открытое X., совершенное без насилия или с насилием, не опасным для жизни и здоровья), разбой (нападение с целью завладения имуществом, соединенное с насилием, опасным для жизни и здоровья, или угрозой применения такого насилия), мошенничество, вымогательство.

Тоталь – это полная гибель автомобиля. Если стоимость ремонта составляет более 65 % от стоимости, то ТС признают как тоталь или восстановлению не подлежит. В разных страховых компаниях процент различен и прописывается в правилах страхования.

Список компаний по КАСКО угон/тоталь

Ниже мы приведем список компаний, которые отдельно страхуют угон, ущерб, и полную гибель + угон.От ущерба без угона можно застраховать машину во всех компаниях.

Только от угона можно застраховать машину в страховых компаниях:

- Ресо-гарантия (риск хищение)

- Тинькофф

- Зетта- страхование

- Либерти (МИНИ КАСКО)

КАСКО от угона и полной гибели можно купить в страховых компаниях:

- Ингосстрах

- Либерти (с большой франшизой по ущербу)

- Тинькофф

- Ресо- гарантия (с большой франшизой по ущербу)

- Зетта-страхование

- Ренессанс

- Эрго (с большой франшизой по ущербу)

- Альфастрахование

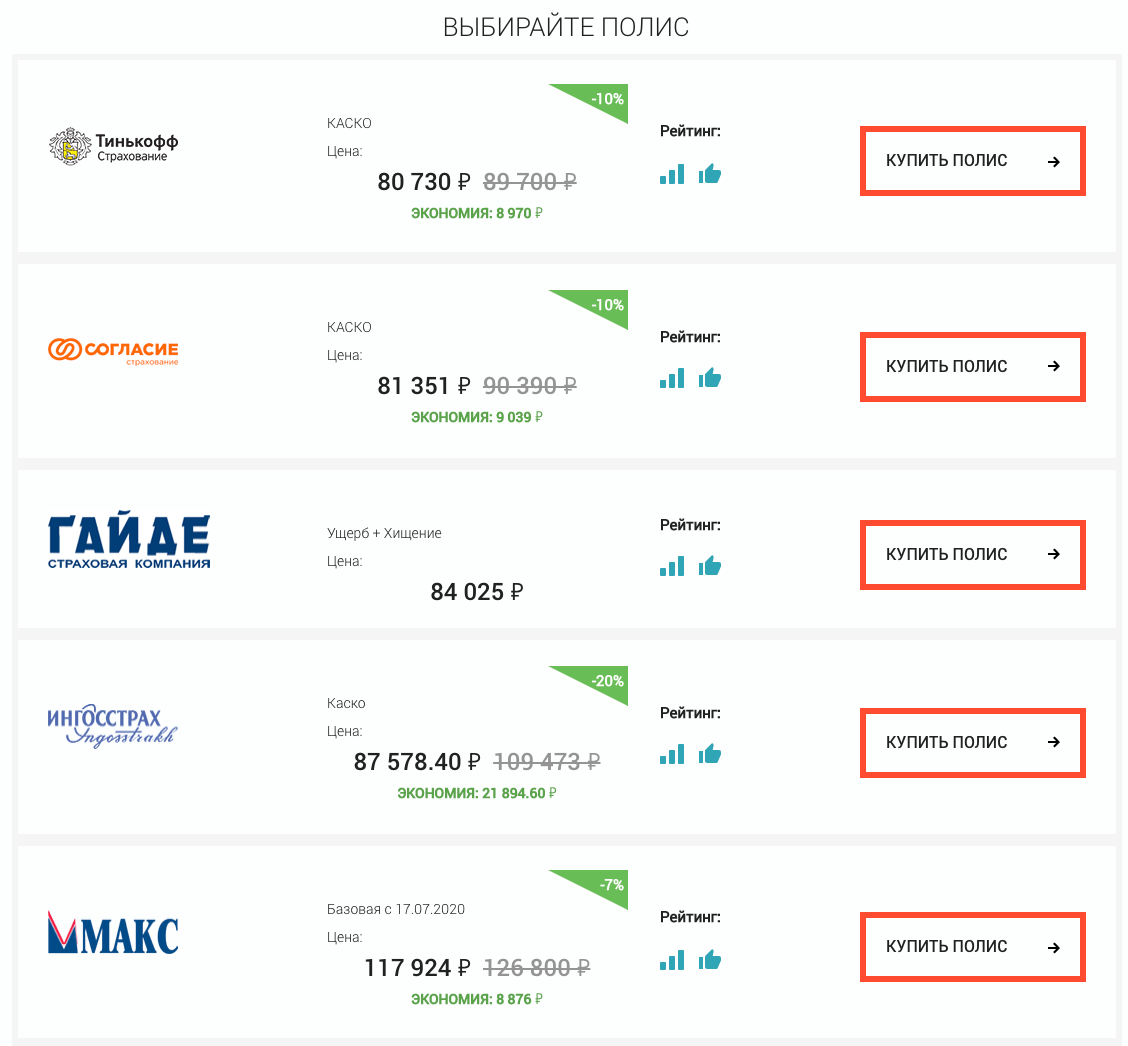

Как видите, список страховщиков не велик, но вполне можно выбрать выгодное КАСКО от угона и полной гибели. Рассчитать стоимость можно на сайте страховой компании или обратиться к специалисту. А понять где КАСКО лучше вам поможет наша таблица, приведенная ниже.

Рассчитайте КАСКО в 14 страховых компаниях он-лайн.

Поможем с выбором.

Выплаты при КАСКО угон/полная гибель

Как мы уже говорили, выплаты, нормативы и сроки выплат во всех страховщиках различны и если уж приняли решение страховать, то нужно знать: когда заплатят и сколько.

Мы составили для вас подробную таблицу по страховым компаниям.

В ней обозначили процент от стоимости автомобиля при котором автомобиль признается тоталь. Учитывается ли износ в каждой страховой компании при угоне и полной гибели. Что происходит с годными остатками авто в результате полной гибели, как их высчитывают, и каков срок выплаты после признания СК(страховой компании) страхового случая. GAP – это страхование полной стоимости автомобиля без учета износа. Работает только при рисках угон и полная гибель. Т.е за маленькую сумму страховки вы докупаете возможность получить полную страховую сумму по КАСКО

Рассчитать КАСКО от угона и полной гибели

Рассчитать КАСКО от угона и полной гибели вы можете на сайте страховых компаний, но они, как правило, дают расчет полного КАСКО, а по расчету по 2-м рискам проще обратиться к нашим специалистам. Мы вручную рассчитаем стоимость во всех компаниях и дадим вам сравнительный анализ. КАСКО в нашем страховом брокере оформляется без комиссий и с дополнительной скидкой от нас.

| Страховая компания | Процент повреждений для тоталя | Учет износа | Годные остатки | Срок выплат (после предоставления всех необходимых документов) |

|---|---|---|---|---|

| Ингосстрах | 75% | Учитывается (Есть возможность докупить GAP) | Остаются в СК | 15 рабочих дней |

| Тинькофф | 65% | 0,05% в день для ТС до 1 года; 0,025% в день для ТС от 1 года и старше (Есть возможность докупить GAP) | На ваш выбор: Можете оставить в СК или забрать | При угоне и ущербе 2-3 недели (максимальный срок 30 дней) |

| ВСК | 75% | Учитывается (Есть возможность докупить GAP) | Остаются в СК | По полной гибели 2-3 недели. По угону после закрытия дела. |

| Гйде | 75% | Учитывается (Есть возможность докупить GAP) | На ваш выбор | По полной гибели срок выплаты до 30 дней. По угону после закрытия дела. После вынесения постановления о закрытии срок на выплату 2 месяца. |

| Согласие | 70% | Учитывается. Не учитывается, если годные остатки оставляете в СК. (Есть возможность докупить GAP) | На ваш выбор | По Угону выплата производится в течении 45 рабочих дней, в СК предоставляется талон уведомление об обращении и копия постановления о возбуждении уголовного дела. По полной гибели выплата в течение 45 дней |

| Либерти | 75% | По полной гибели учитывается 1-й год эксплуатации – 17,5%, 2 – 14,4%, 3 и последующие – 12%. По угону учитывается. (Есть возможность докупить GAP) | 2 варианта на выбор: остаются в СК на реализацию, их стоимость вычитается из страховой суммы или клиент реализовывает годные остатки самостоятельно и выплачивает оговоренную сумму в СК | По угону: После предоставления копии постановления о возбуждении уголовного дела в течении 15 дней. По полной гибели: 15 дней |

| Ресо-гарантия | 75% | Учитывается. Доп. Соглашение. Суммы прописываются в полисе. (Есть возможность докупить GAP) | 2 варианта на выбор | По угону: После предоставления копии постановления о возбуждении уголовного дела в течении 15 рабочих дней. По полной гибели: 15 дней |

| Эрго | 50% | Не учитывается | Остаются у СК и продаются с аукциона. | При полной гибели максимальный срок 45 рабочих дней на принятие решения. При угоне 30 дней на рассмотрение страхового случая. Выплата в течение 10 рабочих дней. |

| Альфа-страхование | 75% | Не учитывается | Остаются у СК | По угону: После предоставления копии постановления о возбуждении уголовного дела в течение 15 дней. По полной гибели: 15 дней. |

| Зетта | 70% | Учитывается | На выбор, если клиент забирает, то вычитают их стоимость | По угону: выплата в течение 20 дней после справки о закрытии уголовного дела. По полной гибели: выплата в течение 20 рабочих дней. |

| Наско | 75% | Учитывается. До 1 года ТС на дату наступления страхового случая составляет 0,05% за каждый день действия договора страхования. От года и более 0,04% за каждый день. | Два варианта | Выплата в течение 15 рабочих дней. |

Что влияет на стоимость?

В страховке от угона возраст и стаж водителей учитываться не будет, а вот наличие охранных систем будет учитываться в первую очередь. Сильно влияет на расчет КАСКО в сторону уменьшения спутниковая сигнализация. Сэкономить 15-20 % от стоимости полиса можно. Но нужно ли? Ведь спутник стоит не малых денег и обслуживание тоже платное. Решать только вам. Но это вы будете решать если марка и модель вашего авто находится не в списке самых угоняемых автомобилей.

Списки таких машин в каждой страховой компании разные. Как правило, самые дорогие, популярные и угоняемые автомобили принимаются на страхование по риску угон только со спутником и без такового машину не примут на страхование.

Если вы решили установить спутник, то вам следует уточнить у своего дилера возможность установки конкретной марки и модели спутника на ваш авто. При некорректной установке устройства автомобиль могут снять с гарантии. Обычные звуковые сигнализации, механические на капот и руль и прочие метки обычно не сильно влияют на стоимость при расчете КАСКО от угона и полной гибели.

Стоимость полиса от угона варьируется от 1 до 1,5 % от стоимости автомобиля, а вместе с полной гибелью от 2% до 3,5 % в зависимости от марки и модели автомобиля.

Когда могут отказать в выплате по КАСКО при угоне?

Нужно понимать, что для безопасности ключи и документы нужно забирать с собой, и ни в коем случае не оставлять в автомобиле. А ПТС должен храниться дома или в банковской ячейке. Особенно, угоны часты в местах массового скопления людей: торговых центрах, кинотеатрах, стадионах и прочих. Злоумышленник похитит ключи, и вы даже не заметите. Поэтому убирайте ключи и документы подальше. Если машину угонят вместе с документами, то страховая компания может отказать в выплате и тогда все споры придется решать через суд. Ингосстрах, например, может принять на страхование с опцией «Угон с ключами и документами», но за дополнительную плату. В стандартное покрытие входит «Угон без ключей и документов».

По статистике в год угоняется более 30 000 машин только по России. Самые угоняемые марки – это самые распространенные модели на дорогах. Некоторые угоняются под заказ для переделывания документов с целью продажи, а некоторые авто разбираются на запчасти, т.к. это ликвидный товар. Часто запчасти долго ждать с завода или вообще трудно достать. Злоумышленники уже давно научились угонять машины даже со спутниковыми сигнализациями, имея новейшее оборудование для отключения и «глушения» спутника. Они следят за хозяином примеченной машины, выстраивают план и действуют, пока вы спите.

Чтобы не стать жертвой такой печальной картины и не потерять своего «железного коня» купите КАСКО от угона и спите спокойно. Мы вам всегда поможем со страхованием вашего автомобиля.

КАСКО от угона: оформление и цена полиса

КАСКО от угона и полной гибели — возмещение ущерба в случае кражи транспортного средства или его конструктивной гибели (тотал). Под термином тотальный ущерб определяется ситуация, когда восстановление автомобиля после ДТП или иного страхового случая невыгодно, с экономической точки зрения. То есть, стоимость ремонта превышает 75 и более процентов от цены транспортного средства.

Данный вид страхования имеет много особенностей, требующих тщательного изучения. О том, что такое КАСКО от угона и полной гибели, какие сложности могут возникнуть при оформлении полиса и как рассчитать сумму страховки, подробно рассказано ниже.

Обратите внимание. Угон и хищение — два разных понятия, которые многие путают и принимают за одно и то же действие. На самом деле, с юридической точки зрения, различия существенные.

Угон и хищение по КАСКО — различия

Термин «угон» означает, что транспортным средством (ТС) завладели против воли водителя, то есть украли. Это могло произойти тайно или открыто, например, после нападения на владельца ТС. При этом обращение угнанного автомобиля в пользу третьих лиц не предусматривалось. Иными словами — машину угнали, попользовались и бросили. Термин «хищение» имеет другое значение. Он говорит о том, что ТС изъяли с корыстной целью, чтобы впоследствии передать третьим лицам за денежное вознаграждение.

Несмотря на то что понятия разные, по полису КАСКО угон и хищение определяется как один риск и подразумевает полное страхование ТС. Цена в таком случае будет соответствующая. Более выгодный вариант — защита только от одного вида риска, например, угона. Тогда хищение в перечень страховых случаев не включается, стоимость полиса ниже, но не каждая компания предоставляет такую услугу.

КАСКО от угона и полной гибели — особенности страхования

Угон автомобиля — явление нередкое, причём страдают как импортные машины, так и российские. Процент раскрываемости таких преступлений крайне мал, поэтому, если злоумышленники не найдены, а ТС не возвращено владельцу, страховой компании придётся компенсировать ущерб, который порой доходит миллионных цифр.

Страхователю невыгодно предлагать клиенту полис только от угона, так как стоимость ниже, чем за полное страхование. Если по КАСКО угон и хищение включены в одну группу риска, то к полису, как правило, прибавляется ещё ряд страховых случаев:

- Полное или частичное уничтожение транспортного средства во время пожара.

- Ущерб, нанесённый третьими лицами.

- Повреждения, связанные с погодными явлениями (падение сосулек, град и прочее).

- Конструктивная гибель автомобиля.

- Повреждение транспортного средства вследствие ДТП.

Расчёт КАСКО тотал или угон производится исходя из некоторых критериев — износ ТС и сумма годных остатков. Во время оценки причинённого ущерба компании часто занижают стоимость. Однако клиент в любой момент может обратиться к страховщику с официальной претензией или в судебные инстанции. Чтобы получить ту сумму, которая положена, важно правильно провести независимую экспертизу и грамотно составить отказное письмо от ТС. По статистике, при расчёте КАСКО от угона, калькулятор выглядит примерно так:

Стоимость транспортного средства 1 млн руб, а процент износа за 12 мес составляет в среднем 12%, то есть 120 тыс руб. Угон и тотал по КАСКО признаётся только в том случае, если ущерб больше, чем 75% от цены ТС. Оставшиеся 25% от стоимости авто — это годные остатки. Они в данном случае равны 250 тыс руб. Отнимаем от 1 млн руб годные остатки и процент износа, получается 630 тыс руб. Эту сумму и должна выплатить компания.

Многие страховые компании практикуют завышение годных остатков, так как сумма к выплате становится меньше. В такой ситуации будет целесообразно нанять независимого эксперта и провести переэкспертизу. Практика показывает, что итог почти во всех случаях благоприятен для автовладельца и страховщику всё-таки приходится выплатить именно ту сумму, которая полагается клиенту.

Обратите внимание. Тотальный ущерб возмещается только в том случае, если его размер превышает 75% от цены транспортного средства. Когда убытки составляют 73—74%, компенсация не полагается.

Расчёт КАСКО от угона и полной гибели транспорта

Как уже говорилось выше, по КАСКО угон и хищение — одно и то же. При расчёте стоимости полиса от угона/хищения и полной гибели транспорта компании учитывают:

- Марку, модель, класс и дату выпуска ТС.

- Наличие противоугонных систем.

- Возраст водителя и его стаж вождения.

- Регион использования полиса.

- Наличие/отсутствие охраняемого парковочного места или гаража.

Стоимость полиса значительно возрастает, если у автовладельца нет гаража, так как повышает риск угона, а при отсутствии противоугонной установки в выдаче страховки могут и вовсе отказать. Здесь всё зависит от требований компании. Если нужно рассчитать по КАСКО угон и тотал, калькулятор на нашем сайте поможет произвести примерный подсчёт и сравнить предложения от нескольких ведущих компаний. Сервис vbr.ru работает 24 часа в сутки и предоставляет только актуальную информацию совершенно бесплатно.

Важно! При расчёте полиса КАСКО хищение, калькулятор предоставляет информацию исходя из сведений, предоставленных пользователем. Чтобы стоимость получилась максимально точной, во время ввода персональных данных важно не допускать ошибки.

На что стоит обратить внимание при страховании от угона

В момент ознакомления с договором необходимо тщательно изучать каждый пункт. При наступлении страхового случая нередко возникают спорные ситуации, при которых компании отказываются от своих обязательств. Основание — клиент неправильно понял условия соглашения. Прежде чем подписать договор, уточните:

- По каким параметрам производится расчёт КАСКО по угону и тотальному ущербу (износ, стоимость авто и прочее).

- Можно ли застраховать ТС от угона или хищения, не переплачивая за ненужные риски (если вам интересна только опция «угон»). 3. Что подразумевает полис КАСКО тотал и угон — какой выплачивается процент, сроки возмещения ущерба, порядок расчёта убытков.

- Какой период предусмотрен для заявления о наступлении страхового случая. Чем он больше, тем лучше для клиента.

- В каком случае признаётся полная гибель транспортного средства.

- Процент износа транспортного средства. Обычно он составляет 12—15% в год, но некоторые компании, чтобы минимизировать свои расходы, устанавливают 20—25%.

Кроме этих нюансов, следует ещё обращать внимание на сроки, предусмотренные на возмещение ущерба, способы перевода денег, кто осуществляет оценку убытков и положена ли компенсация, если авто было угнано не в регионе, указанном в страховом полисе. Музыкальную технику, видео регистраторы, акустические системы и прочее дорогостоящее оборудование стоит вписывать в полис. При этом нелишним будет и хранение чеков. В таком случае при угоне ТС компенсация выплачивается и за утрату имущества.

Особенности выплат по КАСКО

Страховка КАСКО тотал и угон имеет несколько особенностей. Первое, что нужно сделать при наступлении страхового случая — как можно быстрее подать заявление в отделение полиции или вызвать на место пришествия сотрудников ГИБДД. Без предъявления копии документа, заверенного правоохранительными органами, страховая компания откажет в выплате компенсации. После того как угон зафиксирован, следует обратиться в страховую компанию для расчёта суммы ущерба. На процесс перевода компенсации уходит минимум 60 дней. Именно это время отводится на поиски автотранспорта.

Если по истечении 60-дневного срока ТС не найдено, компания обязана возместить убытки, путём перевода требуемой суммы на счёт клиента. Существует два вида компенсации — возмещение полной суммы за минусом амортизационного износа или покрытие расходов на ремонт ТС (если авто будет найдено, но в повреждённом состоянии).

Важно! Выплата возможна только в том случае, когда клиент передаёт права собственности на угнанное авто страховой компании. Если ТС найдётся, страхователь таким образом компенсирует свои издержки.

Прежде чем приступать к расчёту компенсации, страховая компания проверяет факт мошенничества — не подстроил ли владелец авто угон в корыстных целях. Кроме этого, помните — оставленные в замке зажигания ключи, могут стать причиной отказа для возмещения ущерба. В таком случае придётся писать претензию на имя компании или обращаться в суд. Закон, как правило, остаётся на стороне клиента, но во избежание лишней траты времени лучше не допускать таких ситуаций.

Полная гибель автомобиля (тотал) по КАСКО — что важно знать?

Полная гибель автомобиля по КАСКО — что важно знать?

Сама по себе полная гибель авто (тотал по КАСКО, тотальное авто)- это крайне серьезное событие, сопряженное с большим стрессом. Для страхования КАСКО полная гибель означает, что страховая компания будет выплачивать крайне существенную страховую сумму.

Будет ли?

Поэтому, очень часто при полной гибели автомобиля по КАСКО, страховые компании занижают ущерб, обманывают страхователей или вообще не выплачивают сумму по КАСКО. В этом случае приходится обращаться в суд.

Мы часто ведем в суде дела по «тоталам», сформировали и отработали схему, которая приносит клиентам максимум денег, обычно даже больше, чем размер установленной страховой суммы.

Чтобы это осуществить, необходимо правильно провести независимую экспертизу, составить заявление об отказе от автомобиля и обратиться в суд.

По всем вопросам звоните +7(495)720-99-39, мы ведем дела в Московском регионе.

Схема действий при полной гибели автомобиля (нажмите на картинку, чтобы увеличить):

Схема действий при полной гибели автомобиля (нажмите на картинку, чтобы увеличить):

Полная гибель автомобиля (тотал) по КАСКО

Полная гибель автомобиля (тотал) по КАСКО

1. Что такое полная гибель автомобиля?

В обычном понимании полная гибель автомобиля — это его полное уничтожение.

Что такое полная конструктивная гибель автомобиля?

По сути своей это понятие аналогично понятию полная гибель автомобиля, то есть, под полной конструктивной гибелью автомобиля понимается его полное уничтожение.

Что такое полная гибель (тотал) по КАСКО ?

Если под КАСКО мы понимаем страхование автомобиля от различных рисков, то под полной гибелью автомобиля по КАСКО понимается такое состояние поврежденного автомобиля, при котором его конструктивное восстановление путем ремонта экономически нецелесообразно.

Фактически по КАСКО полная гибель ТС (транспортного средства) или «тотал по КАСКО» (термин), будет установлена и в том случае, если есть техническая возможность его восстановления. Однако, дешевле будет купить такой же бу автомобиль, чем его ремонтировать.

Во всех договорах страхования КАСКО конструктивная (полная) гибель автомобиля определена почти одинакового.

Полная (конструктивная) гибель автомобиля или наступает в случае, если стоимость ремонта, определенная независимой экспертизой, превышает определенный процент от страховой суммы.

Выплата по КАСКО при тотале будет определена в зависимости от обстоятельств.

Например, стоимость автомобиля на момент страхования составляет 1 млн. рублей

По условиям договора страхования КАСКО, полная (конструктивная) гибель автомобиля наступает при 75%.

Таким образом, если стоимость ремонта автомобиля составит 750 000 рублей и более, то автомобиль считается полностью уничтоженным.

В этом случае, страховая компания:

→ вычитает из страховой суммы износ

→ вычитает из страховой суммы годные остатки (стоимость поврежденного автомобиля)

→ выплачивает вам то, что осталось.

Для примера.

Если предположить, что автомобиль существенно поврежден, то страховая выплата может составить:

→ процент износа за 1 год составит примерно 13%, то есть 130 000 рублей

→ стоимость годных остатков (часто завышается экспертами) составит 250 000 рублей

→ стоимость страховой выплаты на руки составит (1 000 000 — 130 000 р. — 250 000) 620 000. И это за новый автомобиль, цена которого полгода назад составила 1 млн рублей.

2. На что необходимо обращать внимание, если есть вероятность полной гибели автомобиля по КАСКО?

У страховой компании есть два варианта, как сэкономить деньги при полной гибели автомобиля.

Первый вариант — это не признавать полную гибель по КАСКО. Для этого необходимо существенно занизить стоимость ремонта.

То есть, вместо ремонта, стоимостью 750 000 рублей определить его в размере, например, 300 000 рублей.

Второй вариант — это признать полную гибель автомобиля и существенно завысить стоимость годных остатков.

В результате, при окончательном расчете из 1 млн рублей вычтут не 100 000 рублей (реальную стоимость оставшихся от автомобиля запчастей), а 350 000 рублей.

Все эти варианты применяются при полной гибели автомобиля недобросовестными страховщиками и независимыми экспертами.

Однако, с такими «деятелями» наши юристы центра ЮрФилд давно и успешно борются.

Чем может помочь юрист?

Во-первых, мы сотрудничаем с судебными экспертами, которые делают объективный расчет как стоимости ремонта, так и стоимости годных остатков. В результате, даже в случае суда со страховой компанией, мы будем точно знать есть конструктивная гибель или нет.

Во-вторых, при конструктивной гибели мы зачастую предлагаем нашим клиентам воспользоваться правом полного отказа от застрахованного имущества (поврежденного автомобиля) и получения страховой суммы в полном объеме через суд.

То есть, если мы возьмем наш пример с автомобилем за 1 млн. рублей, то наш страхователь, отказавшись от годных остатков в пользу страховщика получит либо 1 млн. рублей.

Согласитесь, при полной гибели автомобиля по КАСКО намного проще получить почти все деньги, оставив поврежденный автомобиль страховщику.

3. Последнее, на чем следует остановиться, это на случае, когда при полной гибели по КАСКО выгодоприобретателем является банк.

Это условие означает, что страховая компания, при признании случая страховым, обязана заплатить не вам, а банку. Обычно в таких ситуациях страховая компания старается не платить, а банк исправно получает с вас кредит за груду металлолома.

Поэтому в этом случае необходимо до подачи каких либо заявлений в страховую компанию, необходимо подготовить в страховую компанию заявление о замене выгодоприобретателя с банка на себя.

Обратите внимание, что это может являться основанием для банка потребовать досрочной оплаты кредитного договоры. Увы, такова плата за возможность получить деньги со страховой компании.

4. Иногда происходит ситуация, когда ранее угнанную машину находят полностью поврежденной.

Фактически это будет по КАСКО угон и тотал в дальнейшем.

То есть, очень часто, если ранее угнанная машина была застрахована по КАСКО и найдена до получения страховой выплаты, то выплата будет осуществляться не по риску КАСКО «угон», а по тоталу (полной гибели транспортного средства).

В любом случае, при полной гибели по КАСКО застрахованного автомобиля, мы предлагаем воспользоваться услугами бесплатной консультации в ЮЦ «ЮрФилд» по телефону:

+7(495) 720-99-39.

У нас большой опыт в разрешении таких споров и мы найдем наиболее эффективное и финансово выгодное решение.

Вы можете заказать бесплатную консультацию юриста по тотальной гибели у нас на сайте в форме обращения!

КАСКО от угона и полной гибели

РАССЧИТАЙТЕ В РЕЖИМЕ ОНЛАЙН СТОИМОСТЬ СТРАХОВКИ И ОСТАВЬТЕ ЗАЯВКУ —

МЫ МАКСИМАЛЬНО БЫСТРО ОФОРМИМ И ПРИВЕЗЕМ ПОЛИС

ТОЛЬКО ДО 1 ИЮНЯ МЫ, КАК ПРИВИЛЕГИРОВАННЫЙ ПАРТНЁР СТРАХОВОЙ КОМПАНИИ «ИНГОССТРАХ», СДЕЛАЕМ ВАМ БЕСПРЕЦЕДЕНТНУЮ СКИДКУ

КАСКО от угона и полной гибели авто: преимущества, порядок оформления и стоимость

Каско – добровольное страхование автомобиля от угона и причинения ущерба. Страховка стоит недешево, но в трудной ситуации может хорошо выручить. Мы расскажем, что такое КАСКО угон тотал и как его оформить в Москве и других городах.

Как купить КАСКО только от угона и полной гибели?

Оставьте заявку любым удобным способом.

Отправьте документы на:

Оператор связывается с Вами для уточнения расчетов

Принимаем документы по email, whatsapp, viber, telegram

Мы оформляем Ваш страховой полис

Бесплатная доставка полиса*

Эксперт осматривает транспортное средство

Оплата полиса после проверки

Виды КАСКО, размер и форма выплат

- Ограниченным – указываются допущенные водители.

- Неограниченным – управлять авто может любой человек с правами соответствующей категории.

- Полной (комплексной) – когда страховыми случаями являются угон и ущерб, включающий полную гибель машины.

- Неполной – пакет состоит из выборочных страховых событий.

Под полной гибелью автомобиля понимаются повреждения, при которых ремонт экономически не целесообразен. Например, после пожара, взрыва, аварии и т.п.

Выплаты по автокаско не превышают рыночной стоимости автомобиля. Могут производиться наличными деньгами и в натуральном эквиваленте: ремонтом на СТОА страховщика, дилера или по выбору страхователя.

что говорят довольные клиенты / все отзывы

Георгий

Большое спасибо менеджеру Арвиду за то, что смог быстро разобраться с проблемой с коэффициентом по ОСАГО. Буквально сражался за меня со страховой компанией. Удачи Вам, ребята!

Александр

Спасибо за столь быструю доставку полиса. У нас юр.лицо, а электронного ОСАГО пока для юриков не делают, а ребята всего за час привезли полис.

Павел

Спасибо за подробную консультацию во время аварии. Позвонил в Элемент и они подробно проинструктировали меня о моих действиях при ДТП. Хотел их отблагодарить, а они сказали, что лучшая консультация это хороший отзыв на сайте. Все бы так работали.

Арсен

Дмитрий помог нам справиться с проблемой. Попал в ДТП, виновен я, через 2 месяца после мне пришло письмо из моей страховой, что я должен им компенсировать затраты за ремонт машины, в котрую я вьехал. Оказывается, я должен был уведомить их о ДТП, тк мы воспользовались Европротоколом. У них реально есть такое правило. Но Дима помог мне избежать этого!

Антон

Профессионалы своего дела. Даже курьер много знает о страховании. Рассказал много нюансов про то, как себя вести при ДТП. Спасибо!

Наталия

Хочу передать большое спасибо Вашему менеджеру, к сожалению, не запомнила его имени. Очень быстро оформил полис и подробно ответил на тысячу вопросов, которыми я закидала его.

Екатерина

Отличный сервис у ребят. Очень удобно, что есть все способы оплаты. Перевела деньги через PayPal

Евгений Михайлович

Я оформил ОСАГО прямо на сайте. Ни с кем не говорил. Быстро ввел всю информацию и получил расчет, причем данные по моей машине нашлись автоматически, а я только номер своей машины вбил. «До чего дошел прогресс!»

Рассчитать примерную стоимость страховки помогает наш онлайн калькулятор Каско по рискам угона, полной гибели, хищения или ущерба. Введите свои и данные авто, выберете условия страхования и получите готовый результат. Сравните предложения и закажите самый выгодный полис.

Порядок оформления

Для заключения договора нужны: паспорт, документы на машину или договор купли-продажи, диагностическая карта, водительские удостоверения допущенных водителей. А также акт осмотра от эксперта страховой компании. Для его составления страхуемое авто надо предоставить страховщику для осмотра.

ДЛЯ ОФОРМЛЕНИЯ ПОЛИСА ВАМ ПОНАДОБИТСЯ:

Паспорт транспортного средства

Если все нормально, остается рассчитать Каско от угона и полной гибели и заключить договор. Его нужно внимательно прочитать. Если все условия устраивают, оплачивается страховая премия, и ставятся подписи сторон. На руки страхователю выдаются полис Каско, квитанция об оплате и правила страхования.

Стоимость тотал-страховки

Базовые тарифы для автокаско устанавливаются страховщиком. Расчет зависит от марки и модели авто, статистики по угону и других параметров. В среднем полис обходится в пределах 10% от стоимости машины на момент заключения договора.

почему выбирают elemins.ru

Лучшие условия

Мы подберём самую выгодную цену, сделаем самую большую скидку и самые лучшие условия в лучших страховых компаниях

VIP-сопровождение каждого клиента

Мы обеспечиваем максимальную поддержку наших клиентов по всем вопросам, связанным со страхованием

100%-я гарантия выплат

Мы поможем получить полагающуюся вам выплату при возникновении трудной ситуации, так как у нас отличные связи со всеми партнёрами

12 способов сэкономить на каско

Стоимость страхования автомобиля от угона и ущерба может вдвое вырасти или на столько же понизиться в зависимости от условий договора. Мы разобрали 12 основных способов оформить каско дешевле и не прогадать.

Оформить полис с франшизой

Это самая распространенная возможность застраховаться дешевле: заранее оговаривается сумма (франшиза), которая не будет выплачиваться при возникновении страхового случая. При небольшом ущербе (меньше размера франшизы) автовладелец устраняет повреждения полностью за свой счет. В прочих случаях страховка покрывает ущерб за вычетом франшизы, которую выплачивает автомобилист.

Например, франшиза составляет 30 000 рублей. Устранение последствий от незначительной аварии (помятое крыло) обойдется в 23 000 рублей, и эти расходы несет клиент. Если нанесен больший ущерб — на 50 000 рублей, то выплаты страховой составят только 20 000 рублей. Если автомобиль оценен в 500 000 руб. и его «затоталят», то страховщик выплатит 470 000 рублей.

Мы сравнили стоимость страховки с франшизой в пяти популярных страховых компаниях. Для примера взяли четыре автомобиля разных ценовых категорий, в разной степени интересующих угонщиков.

| Модель и страховая стоимость | Лада Гранта, 300 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 20 400 | 13 868 | 12 181 |

| ВСК | 21 698 | 15 901* | 12 896 |

| Ингосстрах | 40 758 | 29 808 | 27 622 |

| РЕСО-Гарантия** | 12 033 | 8 095 | 7 136 |

| Согласие*** | — | — | 33 719 |

| Модель и страховая стоимость | Hyundai Solaris, 650 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 52 959 | 39 096 | 34 514 |

| ВСК | 57 681 | 46 815* | 38 861 |

| Ингосстрах | 49 919 | 37 164 | 35 889 |

| РЕСО-Гарантия** | 32 370 | 23 602 | 19 843 |

| Согласие*** | — | — | 77 000 |

| Модель и страховая стоимость | Volkswagen Tiguan, 2 000 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 71 927 | 54 615 | 44 620 |

| ВСК | 64 023 | 54 711 | 45 581 |

| Ингосстрах | 72 123 | 61 168 | 52 405 |

| РЕСО-Гарантия** | 45 819 | 32 656 | 27 537 |

| Модель и страховая стоимость | Toyota Land Cruiser, 3 500 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 207 081 | 188 341 | 185 842 |

| ВСК | 208 387 | 186 787 | 157 334 |

| Ингосстрах | 267 412 | 248 967 | 232 982 |

| РЕСО-Гарантия** | 105 292 | 91 793 | 83 693 |

В таблицах приведены примерные расчеты стоимости страховки в городах-миллионниках (кроме Москвы и Санкт-Петербурга) для автомобилей 2017 года выпуска, водитель — один (мужчина, 35 лет, стаж вождения — 7 лет).

* Расчет для франшизы в 7500 руб.

** С учетом акции для владельцев, ранее страховавшихся в другой компании.

*** Без франшизы и с франшизой менее 15 000 руб. услуга не предоставляется.

Как видно из таблицы, в среднем стоимость страховки уменьшается на ту же сумму, которую составляет франшиза, а в некоторых случаях и больше. Кроме того что полис обходится дешевле, нередко страховка с франшизой обеспечивает водителю накопление «безаварийного стажа». Ведь автовладелец реже обращается в страховую компанию за компенсацией, он становится привлекательней как клиент и может рассчитывать на будущие скидки.

Какие бывают франшизы?

Вместо фиксированной франшизы вам могут предложить динамическую, которая увеличивается с каждым новым страховым случаем. Например, при первом возмещении франшизы нет вообще, при втором она составляет 10 000 руб. или 10%, при третьем 30 000 руб. или 30% и т. д. Бывает и наоборот: агрегатная франшиза удерживается только при первом страховом случае, а при втором и последующих обращениях отсутствует либо становится меньше за счет удержанной суммы.

Есть более гибкий инструмент — условная франшиза. Если ущерб меньше фиксированной франшизы, возмещение не производится. Если ущерб больше франшизы, страховая производит выплату в полном объеме без ее вычета. К этому виду можно отнести избирательную франшизу, которая удерживается, если автовладелец стал виновником аварии. Событийная франшиза может применяться только при определенных страховых случаях (ДТП) и не применяться при других (угон или «тотал»). Франшиза может применяться к определенному водителю, включенному в страховку, может действовать в определенный период времени или удерживаться при повреждении определенных деталей автомобиля.

Нестандартные варианты франшизы могут быть предметом торга между клиентом и страховой и обычно входят в «персональное» предложение. В любом случае франшиза и условия ее применения должны быть прописаны в договоре страхования, не вызывать разногласий у сторон и быть полностью понятны для страхователя.

Отказаться от ремонта на официальных станциях

Если на стадии заключения договора согласиться восстанавливать свой автомобиль не у официального дилера, а в прочих сервисах, аккредитованных страховщиком, то страховка может стоить дешевле на 5–10%. Также полис будет доступнее, если выбрать выплату не в виде ремонта, а деньгами «по калькуляции страховщика». Но нужно быть готовым к тому, что эта сумма будет заметно меньше, чем потребует восстановление автомобиля. А еще можно вовсе отказаться от оплаты работ по ремонту: страховка будет покрывать только стоимость запчастей, и это может снизить цену каско в два раза.

Страховаться только от угона и полной утраты автомобиля

Классическое страхование каско предполагает возмещение убытков как в случае угона, так и при любых повреждениях машины: от скола на стекле до тотального уничтожения. Одна из популярных альтернатив — страхование только от угона и полной гибели автомобиля. Таким вариантом часто пользуются те, чья модель принадлежит к числу часто угоняемых, а парковать ее ночью исключительно на охраняемых стоянках невозможно или слишком накладно.

К страховке «угон+полная гибель» может добавляться дополнительная услуга вроде «франшизы наоборот». Страховщик готов покрывать ущерб от ДТП, но только если сумма укладывается в определенные пределы (допустим, в 50 000 руб.). Но это уже не способ сэкономить, напротив, придется доплатить за полис.

Согласиться на ограничения по использованию автомобиля

Риск угона заметно снижается, если оставлять автомобиль только на охраняемых стоянках или в собственном гараже. Чем меньше машина ездит, тем меньше шансов попасть в ДТП. Также снижается вероятность аварии, если использовать автомобиль только на определенных маршрутах или в определенные дни. Эти и другие условия могут быть прописаны в договоре страхования, и они снижают цену каско. Но их нарушение (парковка на улице, превышение ограниченного пробега, выезд в другой район или движение в будни при «страховке выходного дня») приведет к отказу в выплате. Подобные ограничения могут подойти домохозяйкам, дачникам и другим водителям, которым машина нужна для узких задач.

Установить системы, следящие за местонахождением автомобиля и стилем вождения

Специалист страховой компании устанавливает в автомобиль устройство, отслеживающее местонахождение машины, скорость движения и стиль вождения. Обычно это происходит за счет компании. Ваше согласие на подобную слежку само по себе позволяет снизить стоимость полиса на несколько тысяч рублей, а дальше можно рассчитывать на дополнительные бонусы. Скажем, в течение трех месяцев система определила, что вы в самом деле очень аккуратный водитель (датчики зафиксировали в основном плавные ускорения и замедления). Это может стать поводом для отмены франшизы по действующему полису или для предоставления скидки или других поощрений в будущем. Кстати, за стиль вождения клиенту начисляются баллы, которые он может отслеживать через приложение в смартфоне и в зависимости от своих результатов корректировать собственную манеру езды.

Помимо прочего такие системы позволяют страховщику убедиться, что клиент соблюдает ограничения на эксплуатацию машины (если они есть). Также электроника сокращает расходы страховой на проверку данных о ДТП, поскольку информация об аварии фиксируется автоматически, что выражается в скидке на полис. Отсюда и скидка на каско.

Занизить стоимость автомобиля

Клиент порой может повлиять на оценочную стоимость автомобиля. В зависимости от возраста машины и ее оснащения одни владельцы стремятся вписать в страховку более крупную сумму, другие — менее. Во втором случае удается сэкономить на цене полиса каско, но в случае полной утраты страховое возмещение не обрадует. Кстати, этот вариант не подойдет для автомобилей, купленных в кредит. При оформлении полиса вы обязаны сообщить страховой, что машина куплена на заемные деньги, и страховая не разрешит оценивать модель ниже рынка. Банку нужно быть уверенным, что к нему вернутся все его деньги.

Установить хорошую противоугонную систему

Наличие даже самой простой сигнализации уменьшает стоимость каско на несколько процентов. Серьезный спутниковый противоугонный комплекс даст экономию в 10–30%. Порой у страховщика есть специальная партнерская программа с той или иной маркой противоугонных систем: поставил оборудование этого бренда — получил скидку на каско. Правда, стоимость самой «противоугонки» в таком случае может быть сопоставима со стоимостью полиса. Но для часто угоняемых автомобилей такие траты могут быть оправданны.

Ограничить круг водителей

Самые дорогие полисы — это те, что выданы «на предъявителя», то есть за рулем может быть любой водитель. Чем меньше людей допущено к управлению, тем каско дешевле. Самая низкая цена с точки зрения «человеческого фактора» будет у семейного водителя средних лет с детьми, большим стажем и отсутствием аварий за последние несколько лет.

Отказаться от лишних услуг «по умолчанию»

Возможность отремонтировать один кузовной элемент в год без справок и оформления ДТП, вызов «бесплатного» комиссара и эвакуатора — это на самом деле не бесплатные услуги, они делают каско дороже. Бывает, что вам предлагают большую скидку на каско, если дополнительно вы готовы оформить расширенное осаго, страхование жизни и пр. Тут уже надо смотреть на размер скидки, а также трезво оценить, нужны ли вам вообще эти дополнительные виды страхования.

Купить полис онлайн

Приобретение стандартного полиса на сайте страхователя может быть дешевле: иногда для тех, кто оформляет страховку онлайн, предлагают специальные условия. Еще вариант: покупка каско на сервисах-агрегаторах, позволяющих сопоставить условия сразу многих страховых компаний. В числе подобных популярных сайтов Сравни.ру, moneymatika.ru, Банки.ру.

Оплатить полис 50/50

У некоторых страховщиков есть такое спецпредложение: при оформлении полиса оплачиваешь только 50% его стоимости. Если год пройдет без страховых случаев — то вторую половину можно не платить. А вот если хочешь получить страховую выплату, то сначала придется отдать недоплаченные 50%. Понятно, что мелкие повреждения дешевле будет устранять самому, а уже за серьезный ремонт заплатит страховая.

Сменить страховщика

Некоторые страховые компании активно переманивают клиентов у конкурентов, предоставляя более выгодные условия. К примеру, «своя» страховая компания редко готова предложить скидку более 10% за безаварийное вождение. А «чужие» страховщики могут уступить и 40%, чтобы заполучить клиента с хорошей историей.